微型逆变器行业研究报告:渗透率提升,需求爆发

一、微逆优势:安全性高、发电增益高、灵活性高

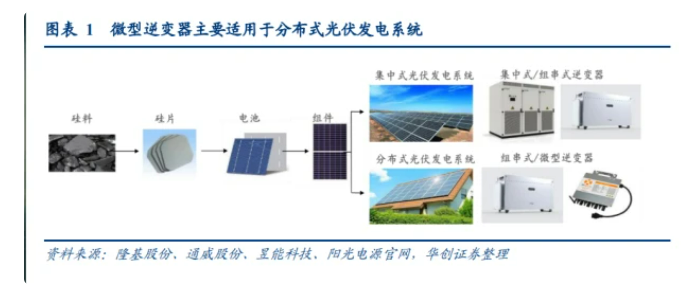

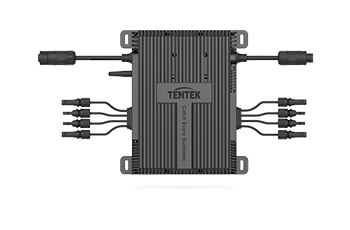

光伏逆变器的主要作用为实现电能的转换,将光伏组件产生的直流电转化为电网传输和 用户使用的交流电,是光伏系统的组成要素之一。根据技术路径不同,光伏逆变器主要 包括集中式逆变器、组串式逆变器和微型逆变器。从应用场景来看,微型逆变器通常适 用于分布式发电系统,常用于户用屋顶和工商业屋顶等场景;集中式逆变器主要用于集中式发电系统,常用于大面积且光照强烈的场景,如荒漠、山地等;组串式逆变器功率范围较广,兼容分布式和集中式发电场景。

和其他产品相比,微型逆变器具备更高的安全性、更高的发电增益、以及更灵活的安装 方式。为了实现组件级关断,与微型逆变器形成互补的效果的还有“组串式逆变器+关断器”和“组串式逆变器+优化器”产品,微逆与这些产品统称为组件级电力电子(MLPE), 与其他两种产品相比,微型逆变器最明显的优势是具有直流电压低的特点,能消除发电过程中的火灾风险。但目前微逆成本较高,价格方面存在劣势。

二、需求端:安规标准提升+价格下降,微逆渗透率将快速提升

(一)行业:初始成本下降+发电效率提升,光伏成为最便宜的能源

光伏系统成本持续下降,发电效率不断提升。目前,光伏发电已经基本实现与火电平价。 CPIA数据显示,2022年地面电站的初始成本预计下降为3.93元/W,较2016年下降46%; 工商业分布式电站初始投资成本预计为 3.53 元/W,较 2017 年下降 58%。初始成本和效 率提升带动光伏发电的LCOE迅速下降。LAZRD 数据显示,2009-2021年,光伏发电LCOE 累计下降 90%,达到 36 美元/MWh,是成本最低的能源方式。

光伏发电量当前占比较小。根据 BloombergNEF 测算,2022 年 3 月全球光伏累计装机达 到 1TW。尽管光伏行业已经快速发展多年,但截至 2021 年底,全球光伏发电量占比约为 5%,占比仍然较低。 新能源替代趋势强劲,光伏发电未来提升空间较大。目前中国、美国、欧盟等多个国家和地区正在加速新能源替代,未来光伏发电量占比将持续提升。假设 2030/2050 年光伏 发电量占比提升至 23.7%/40%,预计光伏累计装机将达到 6.8/18.7TW,到 2030/2050 年 光伏每年新增装机平均增速将达到 22%/16%。

(二)趋势一:全球分布式光伏发展迅速,微逆应用天花板打开

分布式光伏具有单个项目容量小、可安装范围广、并网流程简单、收益率高的特点。按 照使用场景分类,可以分为工商业分布式和户用分布式。 在全球光伏市场中,由于中国等发展中国家集中式光伏快速发展,2011-2016 年全球分布 式装机占比呈现下降的趋势。随着分布式光伏装机成本与集中式差距逐步缩小,分布式 装机开始发力。同时,欧美等国家和地区推进屋顶光伏计划,全球分布式光伏占比得以 逐渐回升。2021 年,全球新增分布式项目约 77GW,占比达到 44%。 从全球光伏装机的主流国家来看,我们认为未来 2-3 年分布式光伏装机增速将保持较高 增速。

中国:2021 年,中国新增分布式项目约 29GW,同比增长 88%,占比达到 55%。为了推 进分布式光伏发展,中国近两年陆续推出屋顶光伏政策。一是2021年 6 月国家能源局下发“整县推进”的通知,针对试点县市党政机关/公共建筑屋顶/工商业厂房/农村居民屋顶安装光伏比例不低于 50%/40%/30%20%;二是分布式国补退坡之后,各地方政府也陆续出台分布式地方补贴,如浙江瑞安 2022-2023 年对屋顶光伏项目按实际发电量给予 0.1 元 /KWh 补贴;三是2022 年 6 月出台《“十四五”可再生能源发展规划》强调,到 2025 年公共机构新建建筑屋顶光伏覆盖率力争达到 50%。

美国:2021 年,美国新增分布式项目约 6.4GW,同比增长 20%,占比 27%。美国联邦政府的税收抵减政策可以降低光伏装机成本,州政府推行的净计量电价政策允许用光伏发电抵扣电网用电费用。2022 年 8 月,拜登政府签署《通货膨胀削减法案》,将投资税收抵免政策(ITC)延长至 2032 年,工商业发电项目投资税收抵免比例由目前的 26%提升至 30%。

欧盟:2021 年,欧盟户用和工商业装机达到 15.7GW,同比增长 23%,合计占比达到 58%。 2022 年欧盟委员会发布 REPower EU 计划,旨在摆脱对俄罗斯化石燃料的依赖。计划提 出到 2026 年,所有面积大于 250 平的新建公共和商业建筑必须安装屋顶光伏;到 2027 年,所有面积大于 250 平的公共和商业建筑必须安装屋顶光伏;到 2029 年,所有新建住 宅安装屋顶光伏。

综合来看,前几大光伏装机市场中国、美国、欧洲的分布式装机占比预计在未来几年继续保持较高水平。预计到 2025 年全球分布式装机将达到 229GW,2021-2025 年CAGR 31%。

(三)趋势二:政策推动分布式光伏安全发展,微逆渗透率将快速上升

目前全球逆变器市场占比最高的仍然是组串式逆变器,其次是集中式逆变器,微逆产品 占比较低。按价值量计算,2020 年集中式/组串式/微型逆变器的份额分别为 24%/68%/8%。 由于微逆的每瓦单价最高,按出货量口径,预计微逆的份额更低。

从历史数据来看,集中式逆变器的份额正在逐年下降,组串式逆变器和微逆的份额正在 提升。展望未来,我们认为组串式逆变器在集中式电站的占比将会逐渐提升;中短期来看,微逆在户用光伏领域的占比将逐渐提升;长期来看,当微逆性价比进一步提升后, 微逆在工商业电站的份额有望提升。

组串+优化器/关断器和微型逆变器安全性高。在光伏发展的早期阶段,大型地面电站的 发电成本低,得到快速增长。在大功率的发电系统中,集中式逆变器具备成本低的优势,并且集中式电站大多安装在沙漠、戈壁、荒漠等地区,对安全要求不高。随着光伏应用 的多元化,屋顶光伏开始走进户用和工商业领域。对于工商业电站,需要兼顾成本和安 全性,所以组串式逆变器和组串+优化器/关断器兼有。对于户用屋顶电站,业主更注重 安全性,所以组串+优化器/关断器和微型逆变器更为适合。

美国是目前最早强制要求在分布式电站使用组件级关断产品的国家。2014 年美国公布国 家电气规范(National Electrical Code),加强了在安全性的要求。在逆变器方面,需要有 快速关断、防拉弧保护等功能。2017 年美国对 NEC 做出更新,允许组件排列更加密集, 但对安全性要求不变,这导致分布式光伏必须要使用组件级关断产品。同时,这一条款 规定在 2019 年强制执行。在最新版的 NEC2020 文件中要求,以距离到光伏矩阵 305mm 为界限,界限范围外,在触发设备启动后 30S 内,电压降低到 30V 以下;界线范围内, 要求在触发设备启动后 30S 内,将电压降低到 80V 以下,或具有“光伏危险控制系统”。 由于强制规定,美国的 MLPE 产品应用范围较广。

受益于美国政策,两家 MLPE 上市公司 SolarEdge 和 Enphase 在过去几年迅速发展。 SolarEdge 主要产品为组串式逆变器和优化器,SolarEdge 的优化器采用 ASIC(专有集成 电路)和 PLC(电力载波通信技术)专利技术,在美国具有专利保护,所以公司发展迅速,2013-2021 年公司营收 CAGR 49%。Enphase 是目前全球微型逆变器最大的厂商,在微逆行业的市占率约为 80%。2013-2021 年公司营收 CAGR 25%。2022 年Q1,SolarEdge 和 Enphase 营收增速分别为 62%、46%,保持高速增长。目前两家公司在美国的分布式市场份额合计预计超过 80%。

除美国外,加拿大、德国、澳大利亚等国家对分布式光伏安规标准不断做出提高,普遍采用强制安装关断器的方式提高分布式屋顶光伏安全性。中国国家能源局 2021 年底发布 了《关于加强分布式光伏发电安全工作的通知(征求意见稿)》,要求光伏组件具备安全关断保护功能,旨在进一步加强分布式光伏发电安全工作。微型逆变器的低压接入特性可以满足上述安全性规范要求,无需增加额外配件或其他安全措施。 随着下游应用对直流高压风险的逐渐重视以及相关规定的不断趋严,微型逆变器作为能够实现组件级控制的逆变器可以满足相关要求,未来发展空间广阔。

(四)趋势三:微逆持续降本,替代性逐渐增强

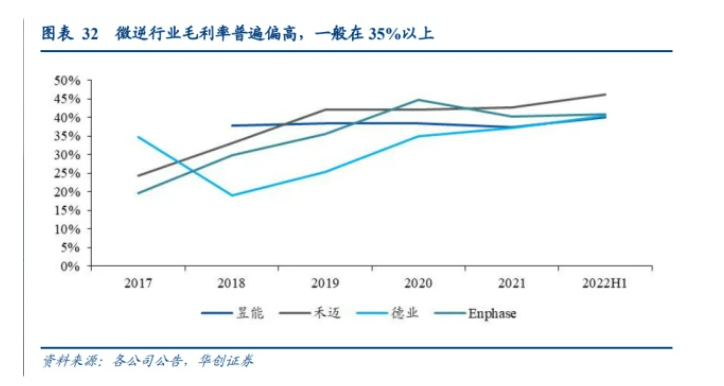

由于微型逆变器单体功率较小、产品集成度高、制造难度更高,所以目前微型逆变器是 各类逆变器中成本和价格最高的产品。2021 年,集中式/组串式/微型逆变器的单价约为 0.20/0.35/1.21 元/W。从历史价格来看,同种类的逆变器价格呈现逐年下降的趋势。 2015-2021 年,集中式逆变器和组串式逆变器价格下降 73%/66%,近几年微型逆变器的 价格也不断下降。 降价的同时,微逆企业的毛利率仍然维持在较高水平。随着技术的快速发展,微型逆变器的成本也在不断降低。2022 年,昱能科技在公告中提到,公司微逆成本已从初期的 0.33 美元/W 降低到 0.09 美元/W。从公开数据看到,微型逆变器企业的毛利率呈稳中有升的趋势,一般企业毛利率在35%或更高水平。

微逆有望复刻组串式逆变器的发展路径,通过降价来提升市场份额。回顾历史,中国光 伏行业最初以地面电站为主,集中式电站占比更高。以华为、阳光为主的国产逆变器品 牌也以集中式逆变器为主力产品。随着组串式逆变器的价格逐渐下降,并与集中式逆变器价差缩小,其占比迅速提升并超过集中式逆变器。2018 年,国内组串式逆变器价格降至约 0.52 元/W,与集中式价差约为 0.2 元/W,市场占比达到 60.4%,成为占比最高的逆 变器产品。截止目前,组串式逆变器的均价仍然高于集中式逆变器,但由于发电增益更 高,组串式逆变器保持最高占有率。 当前微逆与组串是逆变器的价差仍然较大,但随着微逆价格下降,与组串式逆变器价差缩小,微逆的渗透率将会快速提升,户用市场的占比将首先提升。同时,微逆在部分场 景替代组串式逆变器或组串+优化器/关断器的趋势也将更加明显。一般来说,光伏电站具有投资属性,屋顶电站投资收益和安全性同样重要。微逆作为安全性最高的逆变器产 品,与其他产品的价差越小,替代性越强。

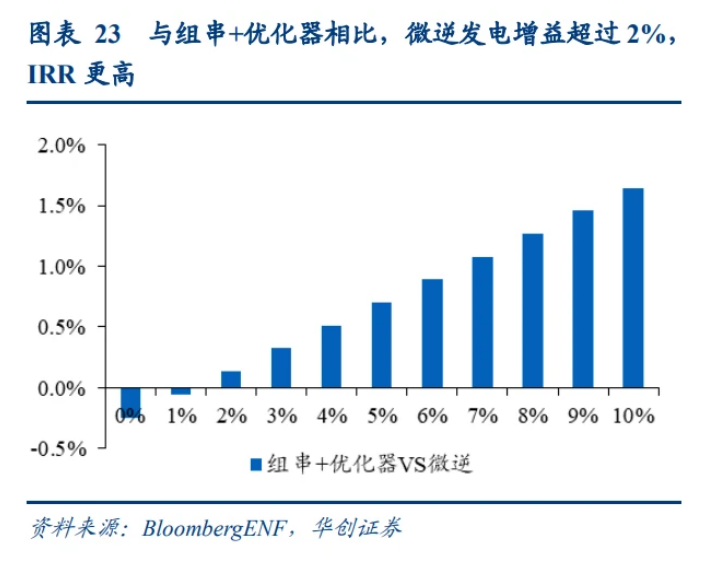

相比其他逆变器产品,微型逆变器在部分场景已经具备发电量以及经济优势。在分布式 项目中,屋顶朝向复杂、阴影遮挡等环境因素对系统的发电量影响较大,微逆多路MPPT 能有效解决这些问题。一般来说,使用微型逆变器,在相同条件下,比组串式逆变器多 发电 5%-25%。 从经济性上来看,一是将微逆、组串式逆变器、组串+关断器进行对比,当微逆发电增益 超过 10%,微逆比组串式逆变器 IRR 更高。当微逆发电增益超过 8%时,微逆比组串+关 断器 IRR 更高;二是将微逆和组串+优化器进行对比,当微逆发电增益超过 2%,微逆的 IRR 更高。

展望未来,微逆成本有望持续下降,经济性也将越来越明显。微逆降本主流方式包括增 加多体架构、提升组件功率、提高转换效率、原材料国产化等。 一是增加多体架构是指增加单台微逆可接入的组件数量,通过这种方式,部分元件的成本 可以平摊,使得单瓦成本下降。根据我们测算,一拖一微逆产品的单瓦成本可能高达 0.994 元/W,一拖八微逆产品的单瓦成本可以下降至 0.455 元/W。二是随着硅片大型化,组件的功率也在不断提升,通过提高单台微逆输入电流的上限,使 得单台微逆可以接入功率更高的组件,从而摊薄单瓦成本。 三是提高转换效率可以增加发电量,从而降低电站整体的 LCOE。目前国产微逆转换效率 大约在 96.5%-96.7%,相较海外微逆品牌仍有提升空间。 四是提高元器件国产化率可以有效降低微逆成本。以禾迈为例,公司进口原材料包括贴片 电阻、贴片电容、二极管等半导体器件,占采购总额约 18%。未来随着国产元器件占比 提升,价格下降 20%-30%,微逆成本将下降 6-7 分钱/W。

(五)市场空间:预计 2021-2025 年微逆行业年平均增速为 74%

综上,随着分布式快速发展、各国政策对安全性要求提高、微逆自身不断降本的三重趋 势下,微逆渗透率将会逐步提升。根据我们预测,2022 年全球微逆龙头公司的出货量将 达到 7.97GW,预计全行业将达到 10GW 左右,占比提升至 4%左右,占分布式比例预计 提升至 9%左右。 假设 2025/2030 年微逆渗透率分别达到 8.7%、16.2%,微逆出货量将达到 43/176GW。预 计 2021-2025 年微逆行业年平均增速为 74%,2021-2030 年行业平均增速为 50%。预计 2025/2030 年微逆行业市场空间将达到 377/1079 亿元。

(六)趋势四:借力渠道协同,户储市场打开新增量

储能行业正处于快速发展期。随着光伏和风电的装机不断增加,其发电不稳定性及间歇 性正逐步成为新能源发电装机的制约,因此储能是全球电力系统转型中不可或缺的环节。 据 CNESA 数据,2021 年全球电化学储能累计装机 24.3GW,同比+70%;全球新增电化学储能装机 10.0GW,同比+112%。 海外户用储能市场是最先爆发的市场之一。2022 年由于俄乌战争加剧能源焦虑,能源价 格持续上涨,欧洲户用储能市场需求高涨。对于组串式逆变器和微逆企业来说,海外户 储市场和原有逆变器业务的渠道有协同性,通过原有渠道拓展储能业务将成为新增量。

三、供给端:海外品牌占比高,国产品牌在价格成本和产品上更具优势

(一)国产微逆份额持续提升,预计海外企业占比将下降

微逆行业高速增长,海外份额领先,国产逆变器快速发展,份额呈上升趋势。市占率方面,海外 具备先发优势,市占率最高。根据我们测算,预计 2021 年 海外全球市占率约为 60%,,国产微逆份额约 17%左右。2022 年随着国产微逆企业的崛起,预计海外市占率将有所下降,国产企业份额将达到 25%。出货量方面,海外年出货量已经达到 1045 万台,国产微逆品牌出货量在 40 万台左右,各家企业过去几年都呈现快速增长的趋势。营收增速方面,微逆行业过去几年增速较快,2022H1 平均营收增速为 89.49%。

(二)微逆产品毛利率较高,国产品牌价格成本具有优势

国产品牌具备性价比优势,毛利水平较高。毛利率方面,微逆企业毛利率普遍偏高。

从成本端来看,国产微逆的成本显著低于海外品牌。Enphase 主要产品为一拖一和一拖二, 国产品牌主力产品为一拖二和一拖四,电能变换的效率高,单瓦成本更低。从价格端来 看,国产品牌的价格具有一定优势。国产品牌单瓦价格较海外品牌大约低 0.6-0.8 元/W, 具备较大优势。随着国产微逆的单瓦价格不断下降,国产品牌的价格优势越来越明显。 综合来看,国产品牌的价格和成本更低,随着国产逆变器的成本下降,未来毛利率仍有提升空间。

(三)国产品牌产品覆盖度更广,在质保期和转换效率上与海外差距较小

从产品角度来看,国产逆变器的功率密度更高、产品覆盖度更高,转换效率差距较小。 功率密度是指微逆额定功率与其体积的比,高功率密度代表更的集成度,体积越小代表 散热越好、算法更优。 转换效率是指交流端输出能量与直流端输入能量的比,更高的转换效率代表同样的直流 电能输入下产能胜多的交流电能输出。从转换效率来说,几家企业差异不大。产品覆盖度是指各家品牌的产品功率范围,功率范围越大代表能覆盖的发电场景越多。 从产品覆盖度来看,国产逆变器的产品覆盖度更高,可以覆盖 400-4000W 的功率范围。 其中有一拖一、一拖二、一拖四和一拖六产品,覆盖度最广。

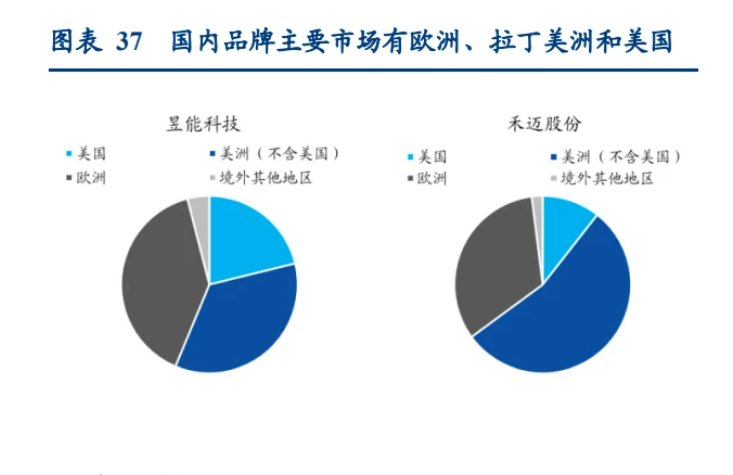

(四)国产品牌已在新兴市场发力,逐渐向欧美市场渗透

海外出货集中于美国市场,国产品牌逐步抢占新兴市场。从销售区域来看,美国和 欧洲对于微逆的接受度较高。海外一家本土品牌,在美国市场具有绝对优势。

2021 年国内公司逆变器业务实现爆发式增长,成为公司主要业绩增长点。公司逆变器产品销 往海外多个国家,2022年H1逆变器营收占比48.91%,营收贡献率第一;毛利占比46.5%, 利润贡献率第一。毛利率增幅明显,净利润逐年增长。2017-2021 年公司毛利率水平稳定在 20%左右,2018 年后由于转让低盈利业务同时快速发展逆变器业务,电路控制系列毛利率快速提高,公 司整体盈利能力增强。2022 年 H1 公司毛利率达 27.43%,同比增长 6.67pct。公司净利率 持续上升,从 2018 年的 6.1%上升到 2022H1 的 18.93%,增长 12.83pct。

公司费用率平稳,控费能力优秀。2017-2019 年公司期间费用率分别为 13.3%/12.2%/9.5%, 呈下降趋势;2020-2021 公司期间费用率稳定在 8%左右,2022H1 下降至 5.23%,其中销售/管理/研发费用稳定,分别为 2.61%/2.08%/3.23%,财务费用同比大幅下降 2.67pct 至 -2.69%。公司于 2021 年 3 月上市,上市募集资金主要用于生产线扩张,其中用于逆变器生产扩张投资 1.87 亿元。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

转载精选报告来源:未来智库

FAQ

FAQ 服务

服务 文档

文档 关于天技

关于天技 新闻资讯

新闻资讯 荣誉资质

荣誉资质 联系方式

联系方式 在线留言

在线留言 人才招聘

人才招聘